Category: education

-

7 เหตุผลที่การวิเคราะห์ Capital Expenditures ทำให้คุณอ่านตลาดแม่นขึ้น

“กราฟคือภาพที่เห็น Capital Expenditures คือแผนที่ที่มองไม่เห็น” ถ้าคุณคุ้นเคยกับการใช้เครื่องมือบนกราฟ เช่น RSI, MACD หรือ Fibonacci แล้วพบว่าในบางช่วงตลาด “พลิกทิศ” แบบไม่ทิ้งสัญญาณไว้เลย — นั่นแปลว่า คุณอาจพลาดบางอย่างที่สำคัญไป หนึ่งในเครื่องมือลับที่มือโปรใช้กันคือการวิเคราะห์ CapEx (Capital Expenditures) — ค่าใช้จ่ายที่บริษัทลงทุนเพื่ออนาคต เช่น โรงงาน เครื่องจักร หรือซอฟต์แวร์ระบบ CapEx บอกอะไร? หากคุณดูกราฟบน MT5 ทุกวัน CapEx จะช่วยให้คุณ “อ่านหลังบ้าน” ของสินทรัพย์เหล่านั้นได้ล่วงหน้า — ก่อนราคาจะตอบสนองจริง Capital Expenditures คืออะไร ใช้ยังไงกับการวิเคราะห์ตลาด ยิ่งคุณจับสัญญาณ CapEx ได้เร็ว ก็ยิ่งตีความกราฟได้แม่น 7 เหตุผลที่ควรใช้ Capital Expenditures (CapEx) วิเคราะห์ตลาด 1. บอกความเชื่อมั่นขององค์กร หากบริษัทลงทุนก้อนใหญ่ เช่น…

-

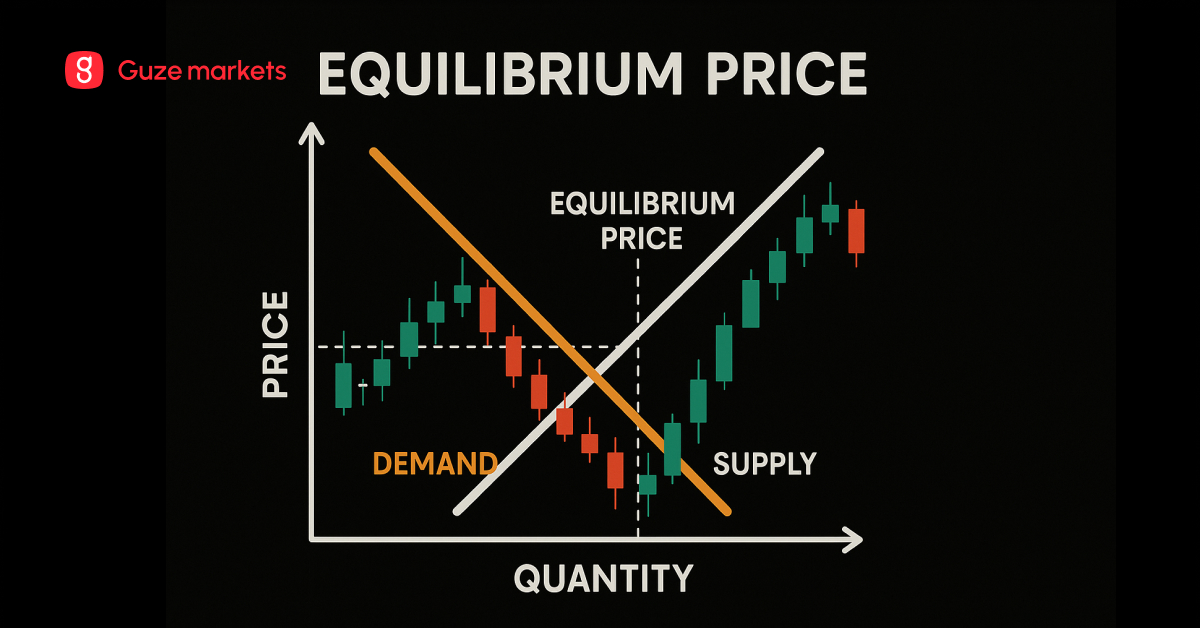

แม่นยำระดับโปร วิธีหา ราคาดุลยภาพ เพื่อเทรดให้มีกำไรจริง

การเทรดให้แม่นยำไม่ใช่แค่เรื่องของโชค แต่เป็นเรื่องของ “ข้อมูล” และ “จังหวะ” โดยเฉพาะ “ราคาดุลยภาพ (Fair Value)” ที่นักเทรดมืออาชีพใช้เป็นจุดอ้างอิงหลัก เพื่อประเมินว่าราคาตอนนี้ “แพงเกินไป” หรือ “ถูกเกินไป” หรืออยู่ใน “ราคาที่เหมาะสม” หากคุณสามารถระบุราคาดุลยภาพได้อย่างแม่นยำ ก็จะสามารถ “เข้าจุดซื้อขาย” ได้อย่างมั่นใจและลดความเสี่ยงได้อย่างมาก ราคาดุลยภาพ คืออะไร และทำไมถึงสำคัญ? ราคาดุลยภาพ (Equilibrium/Fair Value) คือ ราคาที่ตลาดยอมรับว่าเหมาะสม โดยเกิดจากการสมดุลระหว่างแรงซื้อและแรงขาย จุดนี้เป็นที่ที่ “ความโลภ” และ “ความกลัว” ของนักลงทุนมักจะสงบลงชั่วคราว ก่อนที่ราคาจะเคลื่อนที่ต่อไปในทิศทางใหม่ แม้คำนี้จะดูเชิงทฤษฎี แต่มันคือ “หัวใจ” ของการเทรดแบบมือโปร โดยเฉพาะในตลาดที่ผันผวน เช่น Forex, Crypto และ Futures วิธีประเมิน ราคาดุลยภาพแบบมือโปร ใช้ Volume Profile หาจุดสะสมพลังของราคา หนึ่งในเครื่องมือทรงพลังคือ Volume Profile ซึ่งแสดงว่า…

-

เจาะลึก BOS ในการเทรด: ทำกำไรจากการเปลี่ยนโครงสร้างราคา

โครงสร้างราคา BOS : ปัจจัยสำคัญที่นักเทรดมืออาชีพไม่เคยมองข้าม ในโลกของการเทรด หนึ่งในสัญญาณสำคัญที่นักเทรดต้องรู้จักคือ BOS หรือ Break of Structure ซึ่งเปรียบเสมือนการ “เปลี่ยนภาษา” ของตลาด ที่บอกเราว่าโครงสร้างของราคาเริ่มเปลี่ยนแปลงไป การเข้าใจ BOS อย่างลึกซึ้งจึงเป็นเรื่องจำเป็น เพราะมันช่วยชี้ชัดได้ว่า “แนวโน้มจะไปต่อ หรือกำลังจะเปลี่ยนทิศ” แม้สัญญาณนี้จะดูเรียบง่าย แต่ในความเป็นจริงมันสะท้อนถึงแรงซื้อแรงขาย และอารมณ์ของฝั่งผู้เล่นใหญ่ในตลาด หากจับจังหวะได้แม่น การเปลี่ยนแนวโน้มเพียงเล็กน้อยก็สามารถสร้างโอกาสทำกำไรที่ทรงพลังได้อย่างเหลือเชื่อ Break of Structure คืออะไร และทำไมถึงทรงพลัง ในแง่เทคนิค Break of Structure หมายถึง จุดที่ราคาเคลื่อนตัวข้ามจุดสูงหรือต่ำที่สำคัญในแนวโน้มเดิม ส่งผลให้เกิดความเป็นไปได้ในการเปลี่ยนแนวโน้ม เช่น จากขาลงเป็นขาขึ้น หรือในทางกลับกัน การเปลี่ยนแปลงนี้ไม่ใช่แค่ทางเทคนิคเท่านั้น แต่มันยังสะท้อนถึง การเปลี่ยนแปลงของอารมณ์นักลงทุน ในตลาด ณ ขณะนั้นด้วย สิ่งที่ทำให้สัญญาณนี้มีพลังคือความสามารถในการ “บอกล่วงหน้า” ว่าตลาดกำลังเริ่มเข้าสู่เทรนด์ใหม่ ไม่ต้องรอให้เกิดรูปแบบยืนยันซับซ้อนเหมือน Indicator แบบอื่น โครงสร้างแนวโน้ม BOS…

-

Smart Money Concept (SMC) คืออะไร? เข้าใจกลยุทธ์รายใหญ่ เทรดอย่างมืออาชีพ

Smart Money Concept (SMC) คืออะไร? SMC คือ แนวคิดการอ่านพฤติกรรมตลาด ที่ช่วยให้คุณเทรดได้อย่างมั่นใจ ในตลาดการเงิน ไม่ใช่แค่เรื่องของ “ซื้อถูก-ขายแพง” เท่านั้น แต่ยังรวมถึงความเข้าใจในพฤติกรรมของกลุ่มผู้เล่นรายใหญ่ที่มีผลต่อการเคลื่อนไหวของราคา แนวคิดที่เรียกว่า Smart Money Concept (SMC) จึงกลายเป็นเครื่องมือสำคัญที่เทรดเดอร์มืออาชีพหลายคนใช้ในการวิเคราะห์ตลาดอย่างแม่นยำ Smart Money คือใคร? “Smart Money” หมายถึงกลุ่มนักลงทุนที่มีอิทธิพลในตลาด เช่น: พวกเขามักมีทั้งข้อมูล เครื่องมือ และทุนทรัพย์ที่สามารถบริหารคำสั่งซื้อขายได้ในระดับที่ส่งผลต่อแนวโน้มของราคา Smart Money Concept (SMC) คืออะไร? Smart Money Concept (SMC) คือการวิเคราะห์ตลาดด้วยมุมมองว่า “กลุ่มทุนขนาดใหญ่มีแนวโน้มจะวางแผนและดำเนินกลยุทธ์อย่างไร” และใช้พฤติกรรมราคา (Price Action) เป็นข้อมูลหลักในการตัดสินใจ หลักการของ SMC: อ่านพฤติกรรม ไม่ใช่แค่กราฟ 1. โครงสร้างตลาด (Market Structure) คือการวิเคราะห์แนวโน้มของกราฟว่าตลาดกำลังอยู่ในช่วงขาขึ้น ขาลง…

-

CHFJPY: การวิเคราะห์เชิงเทคนิคหลังการปรับลดอัตราดอกเบี้ยจาก BOJ ในปี 2024

ในปี 2024 ธนาคารกลางญี่ปุ่น (BOJ) ได้ตัดสินใจปรับลดอัตราดอกเบี้ยลงอีกครั้ง เพื่อกระตุ้นเศรษฐกิจและเพิ่มสภาพคล่องในตลาดการเงิน การเคลื่อนไหวนี้ได้สร้างผลกระทบสำคัญต่อตลาดเงินตราระหว่างประเทศ โดยเฉพาะอย่างยิ่งคู่เงิน CHFJPY ที่มีความผันผวนสูง บทความนี้จะนำเสนอการวิเคราะห์เชิงเทคนิคของคู่เงินดังกล่าว รวมถึงแนวโน้มและกลยุทธ์การลงทุนที่ควรพิจารณา ความสำคัญของการปรับลดอัตราดอกเบี้ยจาก BOJ ต่อคู่เงิน CHFJPY ผลกระทบทางเศรษฐกิจจากนโยบายการเงินที่ผ่อนคลาย การปรับลดอัตราดอกเบี้ยเป็นนโยบายที่ BOJ ใช้เพื่อตอบสนองต่อภาวะเงินฝืดและการเติบโตทางเศรษฐกิจที่ชะลอตัว การลดอัตราดอกเบี้ยทำให้ค่าเงินเยนอ่อนค่าลง ซึ่งส่งผลกระทบต่อคู่เงิน CHFJPY โดยเพิ่มความน่าสนใจในฝั่งของฟรังก์สวิสที่มีบทบาทเป็นสินทรัพย์ปลอดภัย การวิเคราะห์เชิงเทคนิคของคู่เงิน CHFJPY แนวรับและแนวต้านสำคัญ ในการวิเคราะห์เชิงเทคนิค แนวรับและแนวต้านเป็นเครื่องมือสำคัญที่ช่วยในการพิจารณาทิศทางราคา ปัจจุบัน แนวรับที่สำคัญของ CHFJPY อยู่ที่ระดับ 150.50 และแนวต้านอยู่ที่ประมาณ 153.30 หากราคาสามารถทะลุแนวต้านนี้ไปได้ มีโอกาสที่จะเห็นการเคลื่อนไหวขึ้นต่อเนื่อง ดัชนี RSI และ MACD ในการพยากรณ์ราคา การใช้ดัชนีความแข็งแรงสัมพัทธ์ (RSI) เป็นอีกหนึ่งเครื่องมือที่ช่วยบ่งบอกถึงภาวะการซื้อมากเกินไปหรือขายมากเกินไป ปัจจุบัน RSI ของ CHFJPY อยู่ที่ระดับประมาณ 65 แสดงถึงแนวโน้มการซื้อที่เริ่มมีแรงผลักดัน นอกจากนี้ MACD…

-

Fed คืออะไร? บทบาทและหน้าที่ของธนาคารกลางสหรัฐในปี 2025

ธนาคารกลางสหรัฐ หรือที่รู้จักในชื่อ “Fed” มีบทบาทสำคัญในการกำหนดทิศทางของเศรษฐกิจสหรัฐและเป็นส่วนสำคัญในเศรษฐกิจโลก บทบาทที่สำคัญของ Fed ในปี 2025 จะยังคงเน้นไปที่การจัดการนโยบายการเงินเพื่อส่งเสริมการจ้างงานและรักษาราคาที่เสถียร นอกจากนี้ยังต้องรับมือกับความท้าทายทางเศรษฐกิจในยุคที่มีความผันผวนและความเสี่ยงทางการเงินสูงขึ้น มาเรียนรู้เพิ่มเติมถึงบทบาทหน้าที่ของ Fed ที่จะส่งผลต่อเศรษฐกิจในอนาคตกัน Fed คืออะไร? ธนาคารกลางสหรัฐ ( Fed ) เป็นสถาบันที่มีบทบาทสำคัญในการดูแลเสถียรภาพเศรษฐกิจของสหรัฐ โดยมีเป้าหมายหลักในการส่งเสริมการจ้างงานสูงสุด รักษาระดับราคาให้มั่นคง และควบคุมอัตราดอกเบี้ยให้มีความเหมาะสม ความสำคัญของ Fed ยังรวมไปถึงการดูแลระบบการเงิน การควบคุมสถาบันการเงิน การให้บริการทางการเงินแก่รัฐบาลกลาง และการเป็นศูนย์กลางในการพัฒนาและรักษาเสถียรภาพของระบบการเงินสหรัฐ หน้าที่และบทบาทของ Fed ในปี 2025 นโยบายการเงินเพื่อรักษาเสถียรภาพเศรษฐกิจ หนึ่งในหน้าที่สำคัญของ Fed คือการกำหนดนโยบายการเงินซึ่งรวมถึงการควบคุมอัตราดอกเบี้ยและการกำหนดอัตราส่วนสำรองเพื่อรักษาเสถียรภาพเศรษฐกิจ การตัดสินใจปรับขึ้นหรือลดอัตราดอกเบี้ยของ Fed มีผลโดยตรงต่อการเติบโตทางเศรษฐกิจ การลงทุน และการใช้จ่ายของประชาชน ในปี 2025 Fed ยังคงมุ่งมั่นที่จะส่งเสริมการจ้างงานสูงสุดโดยการสร้างสภาวะที่เอื้อต่อการจ้างงานและการเติบโตทางเศรษฐกิจ การเพิ่มโอกาสในการทำงานช่วยให้เศรษฐกิจเติบโตและเพิ่มความมั่นคงของครัวเรือน ทำให้การบริโภคในระบบเศรษฐกิจขับเคลื่อนอย่างต่อเนื่อง การควบคุม อัตราเงินเฟ้อ เป็นหนึ่งในบทบาทหลักที่สำคัญ Fed จะกำหนดนโยบายเพื่อควบคุมไม่ให้ราคาสินค้าและบริการเพิ่มสูงเกินไป อัตราเงินเฟ้อที่สูงสามารถลดกำลังซื้อของประชาชนและส่งผลต่อการวางแผนทางการเงินในระยะยาว ดังนั้น…

-

หลักการ Dow Theory เครื่องมือวิเคราะห์ที่ทรงพลังสำหรับเทรดเดอร์ปี 2025

Dow Theory เป็นทฤษฎีการวิเคราะห์ทางเทคนิคที่ได้รับการยอมรับอย่างแพร่หลายและเป็นรากฐานของการศึกษาตลาดหุ้นและการเคลื่อนไหวของราคา โดยทฤษฎีนี้เกิดขึ้นจาก Charles Henry Dow ซึ่งแนะนำว่าตลาดสะท้อนข้อมูลทั้งหมดที่มีผลต่อราคาอย่างสมบูรณ์ นอกจากนี้ Dow Theory ยังชี้ว่าแนวโน้มหลักมักประกอบด้วย 3 ระยะสำคัญ คือ ระยะการสะสม (Accumulation) ระยะเกิดแนวโน้ม (Participation) และระยะการกระจาย (Distribution) ในปี 2025 Dow Theory ยังคงเป็นเครื่องมือที่สำคัญสำหรับการวิเคราะห์กราฟและเหมาะกับนักลงทุนที่สนใจทั้งตลาดหุ้นและตลาดคริปโต Dow Theory: เครื่องมือวิเคราะห์ทางเทคนิคที่นักลงทุนต้องรู้จัก Dow Theory เป็นทฤษฎีการวิเคราะห์ทางเทคนิคที่ถือว่าเป็นพื้นฐานสำคัญในโลกการเงินและได้รับการยอมรับอย่างแพร่หลาย โดย Charles Henry Dow ผู้ก่อตั้ง ได้วางรากฐานความเข้าใจเกี่ยวกับการเคลื่อนไหวของราคาที่สะท้อนข้อมูลทุกอย่างในตลาด รวมถึงแนวโน้มราคาที่เกิดขึ้นเป็นระยะในตลาดหุ้นและคริปโต ในปี 2025 นี้ นักลงทุนยังคงสามารถใช้ Dow Theory เป็นเครื่องมือที่มีประโยชน์ในการวิเคราะห์แนวโน้มราคาและการเคลื่อนไหวของตลาด ความสำคัญของ Dow Theory ในการวิเคราะห์ทางเทคนิค การทำความเข้าใจ Dow Theory จะช่วยให้นักลงทุนสามารถคาดการณ์การเปลี่ยนแปลงของแนวโน้มในตลาดได้ดียิ่งขึ้น โดย…

-

5 ขั้นตอนการวิเคราะห์คลื่น Elliott Wave เพื่อการเทรดที่มีประสิทธิภาพ

ความเข้าใจเบื้องต้นเกี่ยวกับทฤษฎีคลื่น Elliott Wave ทฤษฎีคลื่น Elliott Wave หรือ “Elliott Wave Theory” คือแนวคิดที่ใช้ในการวิเคราะห์การเคลื่อนไหวของราคาในตลาดการเงิน โดยเชื่อว่าราคาจะเคลื่อนไหวในรูปแบบคลื่นซ้ำๆ ที่ประกอบด้วย “คลื่นเร่ง” 5 คลื่นในทิศทางเดียวกับเทรนด์หลัก และ “คลื่นปรับ” 3 คลื่นในทิศทางตรงข้ามกับเทรนด์หลัก การเข้าใจรูปแบบคลื่นเหล่านี้ช่วยให้นักลงทุนคาดการณ์ทิศทางตลาดได้อย่างมีประสิทธิภาพมากยิ่งขึ้น ขั้นตอนที่ 1: ระบุรูปแบบคลื่น การเริ่มต้นวิเคราะห์คลื่นเอลเลียตจำเป็นต้องรู้จักรูปแบบหลัก 2 ประเภท ได้แก่ คลื่นเร่ง (Motive Wave) ซึ่งประกอบด้วย 5 คลื่น และ คลื่นปรับ (Corrective Wave) ที่ประกอบด้วย 3 คลื่น ซึ่งทั้งสองรูปแบบนี้ช่วยให้เราวิเคราะห์แนวโน้มและจุดกลับตัวของราคาได้ ขั้นตอนที่ 2: การนับคลื่นตามโครงสร้าง 5-3 เมื่อระบุรูปแบบได้แล้ว ขั้นตอนต่อมาคือการนับคลื่นตามโครงสร้างที่เป็นลักษณะ 5-3 ของทฤษฎีเอลเลียต การนับคลื่นช่วยให้มองเห็นภาพรวมของแนวโน้มและช่วยให้เราทำนายช่วงที่ตลาดจะเกิดการกลับตัวได้ ขั้นตอนที่ 3: วิเคราะห์การปรับตัวของคลื่นด้วยฟีโบนัชชี การใช้…

-

FOMC คืออะไร ทำไมเทรดเดอร์ต้องให้ความสำคัญกับการประชุมนี้?

FOMC หรือ Federal Open Market Committee คือคณะกรรมการของธนาคารกลางสหรัฐ (Federal Reserve) ที่มีหน้าที่ในการกำหนดนโยบายการเงิน ซึ่งรวมถึงการควบคุมอัตราดอกเบี้ยและการปรับปริมาณเงินในระบบเศรษฐกิจ การประชุมนี้ จึงมีความสำคัญอย่างยิ่งต่อการเปลี่ยนแปลงของตลาดการเงิน ซึ่งส่งผลโดยตรงต่อการตัดสินใจของเทรดเดอร์ทั่วโลก บทความนี้จะพาคุณไปรู้จักว่า FOMC คืออะไร ทำไมการประชุมนี้ถึงมีผลต่อตลาด และเทรดเดอร์ควรเตรียมตัวอย่างไรเพื่อใช้ข้อมูลในการวางแผนการลงทุน FOMC คืออะไร? FOMC หรือคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐ FOMC ย่อมาจาก Federal Open Market Committee ซึ่งเป็นคณะกรรมการของธนาคารกลางสหรัฐ (Fed) ที่ทำหน้าที่กำหนดทิศทางนโยบายการเงินของประเทศ โดยเฉพาะการควบคุมอัตราดอกเบี้ยและการดำเนินนโยบายการเงินแบบเปิด (Open Market Operations) ซึ่งส่งผลต่อเศรษฐกิจโดยรวมและการเคลื่อนไหวของตลาดการเงิน บทบาทของ FOMC ในการกำหนดอัตราดอกเบี้ย อัตราดอกเบี้ยเป็นหนึ่งในเครื่องมือหลักที่ FOMC ใช้เพื่อควบคุมเศรษฐกิจ เช่น การลดอัตราดอกเบี้ยเพื่อกระตุ้นการลงทุนในช่วงเศรษฐกิจซบเซา หรือลดความร้อนแรงของเศรษฐกิจในช่วงที่มีภาวะเงินเฟ้อ การตัดสินใจเหล่านี้ส่งผลต่อการเปลี่ยนแปลงของค่าเงิน การลงทุนในตลาดทุน และภาคธุรกิจ ทำไมการประชุม FOMC ถึงมีผลต่อตลาดการเงิน? การประชุม FOMC และการคาดการณ์ทางเศรษฐกิจ…

-

จับตาการเคลื่อนไหวของ GBPAUD: ผลกระทบจากรายงาน GDP ล่าสุดของออสเตรเลียและสหราชอาณาจักร

ในบทความนี้ เราจะเจาะลึกถึงคู่เงิน GBPAUD ซึ่งเป็นคู่เงินระหว่างปอนด์สเตอร์ลิง (GBP) และดอลลาร์ออสเตรเลีย (AUD) โดยมุ่งเน้นการวิเคราะห์ที่เกิดขึ้นจากรายงาน GDP ล่าสุดของทั้งสองประเทศ รวมถึงผลกระทบที่สำคัญต่อทิศทางและการเคลื่อนไหวของคู่เงินนี้ ภาพรวมของคู่เงิน GBPAUD GBPAUD คืออะไร GBPAUD เป็นคู่สกุลเงินระหว่างปอนด์ของสหราชอาณาจักรและดอลลาร์ออสเตรเลีย ซึ่งได้รับความนิยมในตลาดฟอเร็กซ์ โดยเฉพาะในกลุ่มนักเทรดที่มุ่งหวังในการทำกำไรจากความผันผวนของค่าเงินสองสกุลนี้ การวิเคราะห์พื้นฐานคู่เงิน GBPAUD ปัจจัยพื้นฐานเช่นนโยบายการเงิน อัตราดอกเบี้ย และข้อมูลเศรษฐกิจสำคัญอย่าง GDP ของทั้งสหราชอาณาจักรและออสเตรเลีย มีผลต่อการเปลี่ยนแปลงของราคาคู่เงินนี้อย่างมีนัยสำคัญ ผลกระทบจากรายงาน GDP ของออสเตรเลียและสหราชอาณาจักร รายงาน GDP ของออสเตรเลีย ภาพรวมเศรษฐกิจออสเตรเลีย GDP ของออสเตรเลียเป็นตัวชี้วัดที่สำคัญที่บ่งบอกถึงสุขภาพทางเศรษฐกิจ โดยหาก GDP ของประเทศเติบโตในอัตราที่สูง จะเป็นปัจจัยที่ทำให้ AUD แข็งค่าขึ้น ผลกระทบของ GDP ออสเตรเลียต่อค่าเงิน AUD ตัวเลข GDP ที่สูงกว่าคาดการณ์จะส่งผลให้ค่าเงิน AUD แข็งค่า เนื่องจากนักลงทุนมีความเชื่อมั่นต่อเศรษฐกิจ ขณะที่ตัวเลขที่ต่ำกว่าคาดจะส่งผลในทางตรงกันข้าม รายงาน GDP…